|

| |

|

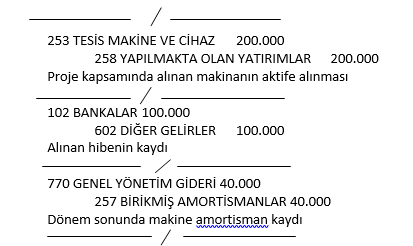

5449 Sayılı Kanunla kurulmuş bulunan Kalkınma Ajansları iki pilot ajansın faaliyete başladığı 2006 yılından itibaren Türk kamuoyunda ismini duyurmaya başlamış ve kullandırdıkları hibelerle adlarından sıkça söz edilir olmuştur. Son haliyle Türkiye genelinde26 adet Kalkınma Ajansı bulunmakta ve her yıl KOBİ’lere yaklaşık 300 milyon TL civarında kaynak aktarmaktadırlar. Bugüne kadar aktardıkları kaynak miktarı 1 milyar liraya ulaşmış bulunmaktadır. Kalkınma Ajansları bulundukları bölgelerde ulusal kalkınma planlarına uyumlu olarak bölgesel kalkınmayı hızlandırmak, kalkınmada sürdürülebilirliği sağlamak, bölgeler arası ve bölge içi gelişmişlik farklarını azaltmak amacıyla faaliyette bulunmaktadırlar. B-ALINAN HİBELERİN NİTELİĞİ: Kalkınma Ajansları KOBİ’ler için her yıl proje teklif çağrısına çıkmakta ve sunulan projeleri bağımsız bir değerlendirmeden geçirmekte ve değerlendirme sonucunda başarılı bulduğu projelere toplam proje bütçesi üzerinden %50 eş finansman desteği (hibe) sağlamaktadır. Kuşkusuz Kalkınma Ajanslarının bu desteği serbest bir destek değildir. Bazı şartlara tabidir. Projenin süresinde tamamlanması ve proje kapsamında yapılacak satın almalarda Kalkınma Ajansları satınalma Usul ve Esaslarına göre hareket edilmesi gerekmektedir. Bu kurallara riayet eden ve projesini süresinde tamamlayan yararlanıcıların hakedişleri proje sonunda serbest bırakılmakta, nihai ödemeleri yapılmakta ve proje kapatılmaktadır. Aksi takdirde yani Ajans tarafından konulan kurallara riayet etmeyen, projesini süresinde tamamlamayan ve hatta proje kapandıktan sonra üç yıl geçmeden ajans desteğiyle satın alınan sabit kıymetleri elden çıkaran işletmelerden, verilen hibe kısmen ya da tamamen faiziyle birlikte cezalı olarak tahsil edilmektedir. Görüleceği üzere Kalkınma Ajanslarından alınan hibeler tamamen serbest değil, şartlı, koşullu hibelerdir. C-ALINAN HİBELERİN MUHASEBELEŞTİRİLMESİNE İLİŞKİN FARKLI GÖRÜŞLER: Kalkınma Ajanslarından sağlanan hibelerin muhasebe kayıtlarında ve finansal tablolarda nasıl ve ne şekilde gösterileceği konusu gerek işletmelerin karar mercilerince olduğu kadar, işletmelerin ilişkide bulunduğu üçüncü kişiler ve SPK, Maliye gibi düzenleyici ve denetleyici kuruluşlar açısından da önem arz etmektedir. Alınan hibenin İşletmelerce direk gelir olarak mı dikkate alınacağı yoksa sermayenin bir unsuru mu addedileceği, gelir olarak kaydedilecekse ilk alındığında tamamının mı yoksa dönemler itibariyle yapılan harcamalarla ilişkilendirerek mi gelir kaydedileceği merak edilen konulardır. Alınan hibenin tamamının tek seferde gelir olarak kaydedilmesi, destekten yararlanan işletme sahiplerince sıkça eleştirilmektedir. Zira eğer bu yöntem seçilirse işletmeye daha ilk girişinde hibenin hatırı sayılır bir oranı vergi olarak devlete geri ödenmektedir. Bu da, işletmelerin uzun süreden beri düşündükleri ancak finansman yetersizliği nedeniyle sürekli erteledikleri yatırımlarına devletin hibe yoluyla sunmuş olduğu katkıyı anlamsız kılmaktadır. 1) Kalkınma Ajansları mevzuatı: Kalkınma Bakanlığı tarafından Kalkınma Ajanslarınca projelerin yürütülmesi sırasında dikkate alınması için yayınlanmış olan “proje uygulama rehberi”[1] adlı dokümanın 2.4.3 bölümünde; “Mali desteğin kaydında gelir ve özkaynak yaklaşımı olmak üzere iki yöntem vardır: Alınan mali destek, gelir olarak kaydedilebilir. Tüm kamu kuruluşları bu metodu kullanmalıdır, Özkaynak yönteminde ise alınan mali destek özel fon olarak kaydedilebilir. Ancak, bu durumda, satın alınan demirbaşın mali destek oranına tekabül eden kısmı amortismana tabi tutulmaz.” Açıklamasına yer verilmiştir. 2) Maliyenin son yıllardaki görüşü: 1 seri no.lu Kurumlar Vergisi Kanunu Genel Tebliğinin[2] (10.2.9.2.4.) numaralı bölümünde,” bu mevzuat çerçevesinde hibe şeklinde sağlanan destek tutarları ile diğer kurumlardan bu mahiyette sağlanacak her türlü destek tutarları, ticari kazancın bir unsuru olarak kazanca dâhil edilecektir” hükmüne yer verilmiştir. Maliye Bakanlığı yukarıda bahsedilen Kurumlar Vergisi Genel Tebliğinde benimsediği görüşünü son yıllarda yayınlamış olduğu özelgelerle devam ettirmektedir. Verilen özelgelerde ortak kanı, Kalkınma Ajanslarından sağlanan hibelerin miktar ve mahiyet itibarıyla kesinleştiği dönemin geliri kabul edilerek kurum kazancına dahil edilmesi ve söz konusu hibe tutarının “602 Diğer Gelirler” hesabında izlenmesi gerektiği yönündedir.[3] 3) 176 Sıra No.lu Vergi usul Kanunu Genel Tebliği: Teşvik belgeli yatırımlar dolayısıyla alınan destekleme primlerinin hasılat olarak mı kaydedileceği yoksa sabit yatırımların maliyet bedelinden mi indirileceği konusunda tereddütlerin giderilmesi amacıyla 24.03.1987 tarih ve 19410 sayılı Resmi Gazetede yayınlanarak yürürlüğe giren 176 Seri No.lu VUK Genel Tebliğinde; “Bilindiği üzere, 213 sayılı Vergi Usul Kanununun 262 nci maddesinde; “Maliyet bedeli, iktisadi bir kıymetin iktisap edilmesi veyahut değerinin artırılması münasebetiyle yapılan ödemelerle bunlara müteferri bilumum toplamını ifade eder.” hükmü yer almıştır. Bu madde ile iktisadi kıymetlerin maliyet bedellerin tesbitinde, fiili maliyetin esas alınması öngörülmüştür. Dolayısıyla yatırımcı adına tahakkuk ettirilen destekleme primleri, sabit yatırımların maliyet bedelini azaltıcı bir unsur olduğundan, mükelleflerce bu primler, tahakkuk ettirildikleri tarihte gerçekleştirilmiş olan sabit yatırımların maliyet bedelinden indirilebilir. Bu durumda, sabit kıymetin maliyet bedeli; indirilen destekleme priminden sonraki miktar olacağından, bu usulü seçen mükellefler, sabit yatırımın toplam bedelinden, alınan primin düşülmesinden sonra kalan değeri sabit yatırımın değeri olarak aktiflerine kaydedecektir. Aktife kaydedilen bu değer üzerinden amortisman ayıracaklar ve bu değer üzerinden de yatırım indiriminden yararlanacaklardır. Ancak, isteyen mükellefler, tahakkuk eden destekleme primlerini, sabit yatırımların maliyet bedellerinden düşmeden doğrudan hasılat olarak da yazabilirler. Tahakkuk tarihi ise, söz konusu primlerin T.C. Merkez Bankasınca yatırımcı kuruluşa ödenebilir hale geldiği tarihdir.” Açıklamalarına yer verilmiştir. Görüleceği üzere söz konusu tebliğ, alınan hibelerin hasılat olarak kaydı yanın da sabit yatırımların maliyet bedelinden indirilebilmesine de imkan tanımaktadır. Halbuki yukarıda da açıklandığı üzere Maliyenin son yıllardaki görüşü bu türden[4] hibelerin hasılat olarak yazılmasını zorunlu tutmaktadır. Maliyenin bu görüşü 176 Seri No.lu VUK Genel Tebliği hükümleri ile çelişmektedir. Söz konusu tebliğ halen yürürlüktedir. 4) Konu ile ilgili Türkiye Muhasebe Standartlarından TMS 20 standardı: Devlet teşviklerinin muhasebeleştirilmesi ve açıklanması ile diğer şekillerdeki devlet yardımlarının açıklanmasını düzenleyen TMS 20 standardı[5] na göre Devlet teşviklerinin muhasebeleştirilmesine ilişkin iki genel yaklaşım bulunmaktadır: Teşviğin kâr ya da zarar dışında muhasebeleştirildiği “sermaye yaklaşımı” ve teşviğin bir veya daha fazla dönemde kâr ya da zararda muhasebeleştirildiği “gelir yaklaşımı”. “Sermaye yaklaşımı”na göre bir finansman aracı olan devlet teşvikleri, finanse ettikleri harcama kalemini netleştirmek amacıyla kâr veya zararda muhasebeleştirilmek yerine, finansal durum tablosu (bilanço) ile ilişkilendirilmelidir. Geri ödeme beklenmediğinden, bu tür teşvikler kâr ya da zarar dışında muhasebeleştirilmelidir; ve kazanılmış bir gelir olmamaları, aksine herhangi bir maliyeti olmaksızın devlet tarafından sağlanan bir teşviği temsil etmeleri nedeniyle, devlet teşviklerine kar veya zararda yer verilmemelidir. “Gelir Yaklaşımı”na göre Devlet teşvikleri, hissedarlar dışındaki bir kaynaktan elde edilmiş olmaları nedeniyle, doğrudan özkaynak olarak kaydedilmemeli, fakat uygun dönemlerde kâr ya da zarar olarak muhasebeleştirilmelidir. Devlet teşvikleri nadiren karşılıksızdır. İşletmeler koşullara uymakla ve önceden konan yükümlülüklerini yerine getirmekle teşvikleri kazanır. Bu nedenle bu teşvikler sözü edilen teşviklerle karşılanması amaçlanan maliyetlerin gider olarak muhasebeleştirildiği dönemler boyunca sistematik bir biçimde kâr ya da zararda muhasebeleştirilmelidir. Devlet teşviklerinin tahsil edildiği anda kâr ya da zararda muhasebeleştirilmesi tahakkuk esasına uygun değildir. Gerçeğe uygun değeri ile izlenen parasal olmayan devlet teşvikleri de dahil olmak üzere, varlıklara ilişkin teşvikler finansal durum tablosunda (bilançoda) ertelenmiş gelir olarak veya varlığın defter değerinden indirilerek gösterilir. Varlıklara ilişkin devlet teşviklerinin (veya teşviklerin varlıklarla ilgili uygun bölümlerinin) finansal tablolarda sunumunda iki alternatif yöntem kabul edilir: Yöntemlerden birisinde teşvik, varlığın faydalı ömrü boyunca sistematik bir biçimde ertelenmiş gelir olarak kâr veya zararda muhasebeleştirilir. Diğer yöntemde ise teşvik, varlığın defter değerinin hesaplanması sırasında indirilir. Amortismana tabi varlığın faydalı ömrü boyunca amortisman giderinin azaltılması yoluyla teşvik, kâr ya da zararda muhasebeleştirilmiş olur. Görüleceği üzere TMS 20 standardı, alınan teşviğin ya da hibenin direk gelir ya da hasılat kaydedilmesi yerine, hibe yoluyla temin edilecek varlığın faydalı ömrü boyunca sistematik bir biçimde ertelenmiş gelir olarak kâr veya zararda muhasebeleştirilmesini ya da varlığın (sabit yatırımın) maliyet bedelinden indirilmesi yöntemini tavsiye ederek bir anlamda 176 seri no.lu VUK Genel Tebliği ile aynı paralelde açıklamaya yer vermiştir. 5) Konu ile ilgili seri XI no 25 SPK tebliği:[6] Söz konusu tebliğin devlet teşvikleri ile diğer devlet yardımlarının muhasebeleştirilmesine ilişkin usul ve esasların açıklandığı 26’ıncı Kısmında TMS 20 standardı ile paralel düzenlemelere yer verilmiştir. D-DEĞERLENDİRME VE SONUÇ: Maliye Bakanlığının konu hakkında son yıllarda belirtmiş olduğu görüş gerek Devletin hibe mekanizmasından sağladığı amaca ters düşmesi bakımından gerekse daha önceki kendisi tarafından yürürlüğe sokulan 176 seri no.lu VUK Genel Tebliği ile Türkiye Muhasebe Standartları 20 No.lu standardında yapılan açıklamalarla çelişmesi bakımından kafa karıştırıcı olmuştur. Finansman yetersizliği nedeniyle kapasite artırımına gidemeyen, mevcut yatırımını yenileyemeyen ya da yeni yatırıma başlayamayan ve bu nedenle Kalkınma Ajanslarından hibe alma yolunu seçen işletmeler direkt hasılat yöntemini seçtiklerinde sunulan eşfinansman desteği anlamsızlaşmaktadır. Zira bu yönteme göre işletmenin gerçek kişi ile kurumlar vergisi mükellefi olup olmamasına göre daha işin başında alınan hibenin % 20 ile 35’i oranında bir tutarı devlete vergi olarak geri ödenmek durumundadır. Örnek olarak X işletmesinin Y Kalkınma Ajansına 200.000 TL proje sunduğunu, projenin kabul gördüğünü ve % 50 eşfinansman sağlandığını varsayalım. Maliyeye göre hibenin tamamı hasılata alınacağından yapılacak kayıt;

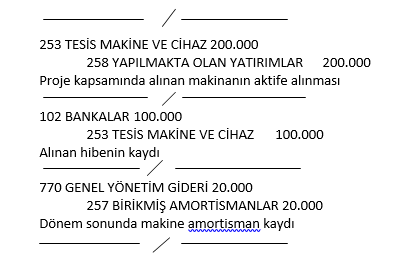

Halbuki 176 seri no.lu VUK Genel Tebliğinde belirtilen görüş gerek TMS 20 standardı ile SPK tebliğlerinde belirtilen görüşle paralellik arzetmesi gerekse hibenin veriliş amacına uygun düşmesi açısından daha uygulanabilir bir durumu ifade etmektedir. Bu yöntemi yukarıdaki örnek üzerinde uygulayalım ve farkı görelim:

Bu nedenle Devletin özellikle son yıllarda büyük bir açılım, plan ve program eşliğinde istihdamı artırmak, bölgesel kalkınmayı sağlamak, şirketlerin rekabet güçlerini artırmak vb. amaçlarla hayata geçirdiği hibe ve teşvik sisteminden arzulanan faydanın elde edilmesi açısından Maliye Bakanlığı’nın, Kalkınma Ajanslarından alınan hibelerin tamamını tek kalemde hasılat olarak kaydedilmesini öngören mevcut görüşünden vazgeçerek; proje kapsamında hak kazanılan ve belli bir eş finansman (genelde %50) oranında sunulan hibe tutarının proje kapsamında yapılacak harcamaların maliyet bedelinden düşülmesi ve geri kalan tutarın kayıtlara yansıtılması başka bir ifadeyle yatırımın işletmeye fiili maliyetinin kayıtlara yansıtılmasını sağlayacak şekilde uygulamaya yön vermesi daha doğru ve tutarlı bir yaklaşım olacaktır. Ahmet TOK Yeminli Mali Müşavir Bağımsız Denetçi [1] Sözkonusu dokümana http://www.istka.org.tr/content/pdf/ID-proje-uygulama-rehberi.pdfadresinden ulaşılabilir. [2] 03.04.2007 tarih ve 26482 Sayılı Resmi Gazete’de yayınlanmıştır. [3]Adana Vergi Dairesi Başkanlığının 28.05.2010 tarih ve 14 sayılı; İzmir Vergi Dairesi Başkanlığı’nın 11.10.2011 tarih ve 526 sayılı; Van Defterdarlığı’nın 21.04.2014 tarih ve 8 sayılı özelgeleri. [4] Destekleme primleri ile hibelerin işlev yönünden hiçbir farkı bulunmamaktadır. İkisi de yatırımın yatırımcıya maliyetini azaltma amacını gütmektedir. [5] İlgili standarda http://kgk.gov.tr/contents/files/tms_seti/tmstfrs2011ktp/TMS_20.pdfadresinden ulaşılabilir. 01.11.2005 tarih ve 25983 mükerrer sayılı Resmi gazetede yayınlanmıştır. [6] İlgili tebliğe http://www.spk.gov.tr/apps/teblig/displayteblig.aspx?id=178 adresinden ulaşılabilir. | |

Duyuru Arşivi | |

A-GİRİŞ:

A-GİRİŞ:

Görüleceği üzere birinci durumda işletme, Kalkınma Ajansı tarafından verilen hibeyi muhasebe kayıtlarına direkt hasılat olarak aldığı takdirde ciddi vergi yüküyle karşı karşıya kalmakta buna karşılık ikinci durumda alınan hibe hasılat olarak kaydedilmek yerine ilgili varlığın maliyet bedelinden düşüldüğünden ve dolayısıyla sonuç yani gelir tablosu hesaplarıyla herhangi bir şekilde ilişkilendirilmediğinden, alınan hibeden dolayı herhangi bir vergi yükümlülüğü doğmamaktadır.

Görüleceği üzere birinci durumda işletme, Kalkınma Ajansı tarafından verilen hibeyi muhasebe kayıtlarına direkt hasılat olarak aldığı takdirde ciddi vergi yüküyle karşı karşıya kalmakta buna karşılık ikinci durumda alınan hibe hasılat olarak kaydedilmek yerine ilgili varlığın maliyet bedelinden düşüldüğünden ve dolayısıyla sonuç yani gelir tablosu hesaplarıyla herhangi bir şekilde ilişkilendirilmediğinden, alınan hibeden dolayı herhangi bir vergi yükümlülüğü doğmamaktadır.